Mi-mars, en l’espace de quelques jours, trois banques américaines « moyennes » mais vite requalifiées en « systémiques », Silicon Valley Bank (SVB), Silvergate et Signature ont fait défaut. Dans la foulée en Europe, le colosse Credit Suisse est racheté en urgence par sa rivale UBS.

Les dirigeants de ces banques ont alors été accusés d’avoir caché la situation de leurs institutions ainsi que d’avoir encaissé bonus et stock-options jusqu’à la veille de l’annonce des difficultés. La Securities and Exchange Commission (SEC), le gendarme boursier américain, et le département de la Justice (DOJ) ont ainsi lancé des enquêtes visant notamment Greg Becker, PDG de SBV depuis 12 ans et Daniel Beck, son directeur financier depuis 6 ans, qui ont respectivement vendu environ 2,3 millions et 575 000 de dollars d’actions juste avant la mise sous tutelle.

Les dirigeants de Signature Bank étaient eux déjà accusés de faciliter le blanchiment d’argent de leurs clients. Enfin, le Credit Suisse a été au cœur de nombreux scandales scandés par les démissions, plus au moins forcées, de ses dirigeants. Au début du mois de mars, la Securities and Exchange Commission et les commissaires aux comptes ont âprement critiqué les contrôles internes de la banque.

Read more: Credit Suisse : les leçons d’une lente descente aux enfers

Que risquent désormais les dirigeants ? En attendant les décisions de justice, on peut déjà souligner que, depuis de nombreuses années, les dirigeants et les administrateurs des banques en difficulté restent relativement épargnés. Rien à voir en tous cas avec ce qui se passait en France à la fin du XIXe siècle, une période qui fait l’objet de nos recherches.

Peines sévères

Il fut en effet un temps où les plus fervents défenseurs du capitalisme eux-mêmes considéraient que la responsabilité personnelle des dirigeants, et des administrateurs chargés de les contrôler, était la principale garantie de leur bon comportement. Leur responsabilité financière, d’abord : elle conduisait nombre de très grandes entreprises à prendre la forme de sociétés en commandite, où le dirigeant était un actionnaire important à la responsabilité illimitée pour les dettes de l’entreprise. Leur responsabilité pénale et civile, ensuite, pour des délits ou des crimes (la banqueroute frauduleuse en est un) qui étaient caractérisés par la prise de risques non statutaires, l’accaparement d’un marché ou la présentation de bilans insincères, aggravés par l’intention frauduleuse.

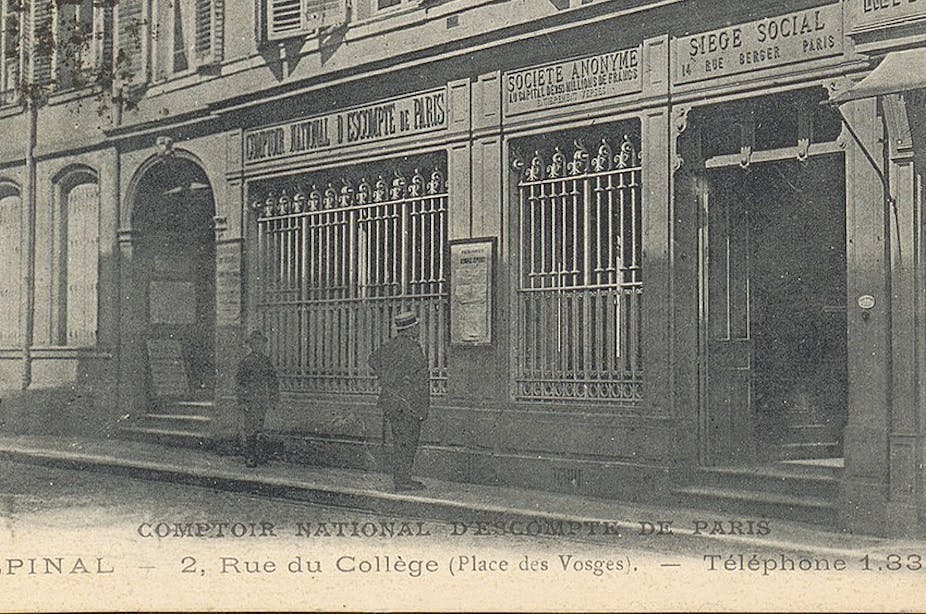

En France, ces comportements ont ainsi été durablement réfrénés par les réponses apportées à quelques crises dramatiques à la fin du XIXe siècle, une période où la régulation et les régulateurs bancaires n’existaient pas encore. En 1889, le Comptoir d’escompte de Paris finance et garantit sans compter une tentative d’accaparement du marché mondial du cuivre montée par la Société des métaux et un groupe de banquiers privés. Grâce à sa position centrale sur la place de Paris et à sa réputation, le Comptoir compromet dans cette affaire jusqu’à des régents de la Banque de France.

[Près de 80 000 lecteurs font confiance à la newsletter de The Conversation pour mieux comprendre les grands enjeux du monde. Abonnez-vous aujourd’hui]

Quand la situation est révélée et que le suicide du directeur général du Comptoir en manifeste la gravité, l’État décide d’intervenir. Il ne l’avait pas fait en 1882 lors de la faillite de l’Union générale (également une des plus grandes banques du pays), mais la dépression économique qui avait suivi lui reste en mémoire. Plus préoccupant peut-être encore, la crise politique boulangiste est à son paroxysme et une panique bancaire pourrait conduire à un danger pour la démocratie, à l’heure même où l’on célèbre le centenaire de la Révolution par une Exposition universelle.

L’État dès lors ne se contente pas d’imposer à la Banque de France de fournir toute la liquidité nécessaire par une interprétation très libre de ses statuts : elle impose aux autres banquiers impliqués de garantir les pertes que la Banque centrale pourrait subir.

De surcroît, des poursuites civiles et pénales sont engagées contre les administrateurs et les dirigeants des sociétés impliquées, tant par leurs liquidateurs que par des actionnaires et par le procureur de la République. Ils sont condamnés à des peines sévères : la prison parfois, la ruine par des dommages-intérêts extrêmement élevés dans la plupart des cas : les administrateurs du Comptoir paient 24 millions (l’équivalent de plusieurs milliards aujourd’hui), sans compter leur président qui y perd sa propre banque privée comme ses propriétés familiales. Les administrateurs et censeurs de la Compagnie des métaux paient 50 millions. Des héritiers refuseront leurs successions tant elles seront encore grevées de dettes.

Stabilité sans régulation

En 1891, une autre banque entre en crise, la Société de dépôts et de comptes courants. Celle-ci, depuis des années, prend des risques considérables où les intérêts privés de certains administrateurs et dirigeants se mêlent à ceux de la banque. Les rumeurs enflent quand des affaires qui impliquent la banque et ses dirigeants sont jugées par les tribunaux qui en engagent la responsabilité financière.

En outre, l’un des principaux actionnaires et débiteurs de la Société des Dépôts – l’architecte-entrepreneur qui vient de rénover la Bourse de Commerce de Paris – fait faillite en laissant un passif astronomique en bonne partie dû à la banque. Ce n’est que par des manipulations comptables et un syndicat de soutien des cours, financé avec l’argent de la banque, qu’elle demeure debout.

La tentative de fusion avec une autre banque alarme d’ailleurs les déposants. Lors de l’épisode de panique bancaire qui s’ensuit, le gouvernement agit comme en 1889 : il organise le sauvetage par la Banque de France et contraint les institutions et les personnes qui avaient une part de responsabilité dans la crise à garantir les pertes éventuelles. De nouveau, des procès commerciaux, civils et pénaux sanctionnent sévèrement les responsables.

Ces deux cas, coup sur coup, ont montré que même en l’absence de régulation bancaire, la stabilité financière peut être obtenue si les dérives sont fortement sanctionnées. De fait, il n’y eut plus de crises bancaires systémiques en France jusqu’à la Première Guerre mondiale.

Les comportements individuels aujourd’hui dépassés ?

Comment s’explique la différence de réaction des autorités tant étatiques que judiciaires entre le dernier XIXe et le début du XXIe siècle ? La littérature n’a pas vraiment exploré cette question. On peut néanmoins penser que la succession de crises majeures d’origine politique, comme les guerres mondiales, ou d’origine macroéconomique, comme les désordres monétaires pendant l’entre-deux-guerres, peut avoir amené la société à considérer les crises comme dépassant la responsabilité d’individus. L’idée même de cycles ou de fluctuations macroéconomiques suggère en effet que leurs raisons sont structurelles et dépassent les comportements individuels.

Pourtant, la littérature montre que les prises de risque abusives, voire les détournements des ressources de banques par leur direction, notamment à la suite de l’exploitation de conflits d’intérêts sont à l’origine de très nombreuses crises bancaires. Il peut s’agir de dépôts qui n’ont pas été enregistrés en tant que tels pour en disposer plus librement, de dépôts utilisés pour financer des actifs très risqués en jouant sur l’opacité des bilans bancaires jusqu’à l’asset substitution et à l’insider lending, à savoir le financement d’opérations très risquées entreprises, parfois en leur propre compte, par les dirigeants bancaires. Il peut aussi s’agir d’excès d’optimisme qui se diffusent par la simple observation du comportement des pairs et enclenchent des prises de risque excessives.

À défaut d’une régulation bancaire plus stricte, potentiellement préventive mais à laquelle l’hostilité des banquiers et la concurrence entre états font obstacle, l’approche classique du droit des faillites pourrait être encore utile aujourd’hui, puisque sans s’interdire de considérer les circonstances atténuantes fournies par la conjoncture, elle ne manquait jamais de rappeler avec force les responsabilités qui vont avec les pouvoirs des dirigeants auxquels particuliers et entreprises confient leur argent.