Le 31 décembre 2019, lors de la traditionnelle promotion civile de la Légion d’honneur, ont été décorés ou promus des artistes (Chantal Lauby, actrice et ancienne membre du groupe d’humoristes de Canal plus « Les Nuls », le chanteur Gilbert Montagné, etc.) des scientifiques (Gérard Mourou, prix Nobel de physique 2018)… et le président de la filiale française de BlackRock, Jean‑François Cirelli, déjà chevalier de La légion d’honneur depuis avril 2006 et promu au grade d’officier sur proposition du premier ministre.

La couverture par les médias de cette décoration (une parmi un total de 487 personnes !) a déclenché des salves de critiques de la part de responsables politiques et syndicaux. Ceux-ci arguant que, dans le contexte actuel de la réforme des retraites, cette distinction allait faire la promotion de la « retraite par capitalisation » et encourager des « fonds de pension ».

Ces deux questions sont fondamentales et nécessitent d’être examinées au-delà des préjugés idéologiques.

Les Français déjà tournés vers la capitalisation

Traditionnellement, les systèmes de retraite sont divisés en deux catégories :

les régimes par répartition, où les cotisations des actifs actuels financent les pensions versées aux retraités actuels. L’équilibre du système repose sur le rapport cotisant/retraité et sur le pourcentage d’actifs dans le nombre de cotisants. Le régime par répartition est un système de mutualisation. En France, il est très largement majoritaire ;

les régimes par capitalisation, qui reposent sur les cotisations individuelles des participants, qui sont investies sur des supports financiers et qui débouchent en capital ou en rente viagère à la retraite. Les supports financiers peuvent être de nature très variées : actions, obligations, etc.

Or, si le régime par répartition reste le socle de notre système de retraite, il semble que les Français aient décidé eux-mêmes de le compléter par l’adhésion à des dispositifs individuels par capitalisation, bien avant qu’il ne soit question de réforme des retraites pour laquelle BlackRock est accusé de faire du lobbying.

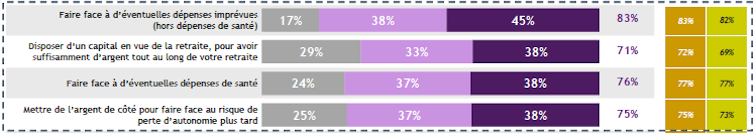

Le dernier baromètre AMF de l’épargne et de l’investissement montre ainsi clairement que la proportion de nos compatriotes qui souhaite « disposer d’un capital en vue de la retraite » passe de 69 % en 2017 à 72 % en 2018. Lesquels épargnants français, ont investi en 2019, malgré la baisse continue des taux de rendement sur les actifs en euros, 144,6 milliards d’euros bruts sur des contrats d’assurance-vie dont 39,6 milliards sous forme d’unités de compte, soit 27 %, ce qui est le pourcentage le plus élevé depuis des années.

La vraie question n’est donc plus de s’inquiéter de la mise en place de dispositifs de préparation à la retraite individuels sur le principe de la capitalisation, ils existent déjà. La vraie question est de les encourager et de faciliter leur utilisation par les épargnants. C’est là justement l’objectif de la Loi Pacte, adoptée en 2019, qui prévoit le lancement de nouveaux plans épargnes retraites (PER) courant 2020. Ces derniers sont censés permettre plus de lisibilité, plus de souplesse, ou encore plus d’options de sortie.

BlackRock n’est pas un fonds de pension

Il est important de le rappeler : la société multinationale BlackRock, dont le siège est situé à New York, n’est pas un « fonds de pension », mais tout simplement une entreprise spécialisée dans la gestion de portefeuille pour le compte de tiers, dont les produits financiers sont distribués auprès de leurs clients par des banques privées ou des compagnies d’assurance. BlackRock est aussi célèbre pour son activité de gestion indicielle, qui consiste en rechercher des performances proches de celles d’autres indices majeurs comme le Cac 40 ou le Dow Jones. C’est ce qui explique par exemple que BlackRock soit présent au sein du capital de la majorité des entreprises cotées au Cac 40.

De leur côté, les fonds de pension sont simplement des véhicules d’épargne longue, individuels ou collectifs. Souvent souscrits dans le cadre de l’entreprise, ils permettent aux actifs de cotiser pour disposer d’un capital disponible lors la cessation d’activité.

Les fonds de pension peuvent prendre de nombreuses formes. Ils peuvent être publics (c’est le cas du célèbre fonds CalPers réservé aux fonctionnaires de l’État de Californie) ou privés. Ils peuvent se présenter sous forme de cotisations définies (les plans « 401(k) » aux États-Unis) ou sous forme de prestations définies. Les dispositions fiscales ou sociales sont variables selon les contrées d’origine.

Un atout pour l’économie

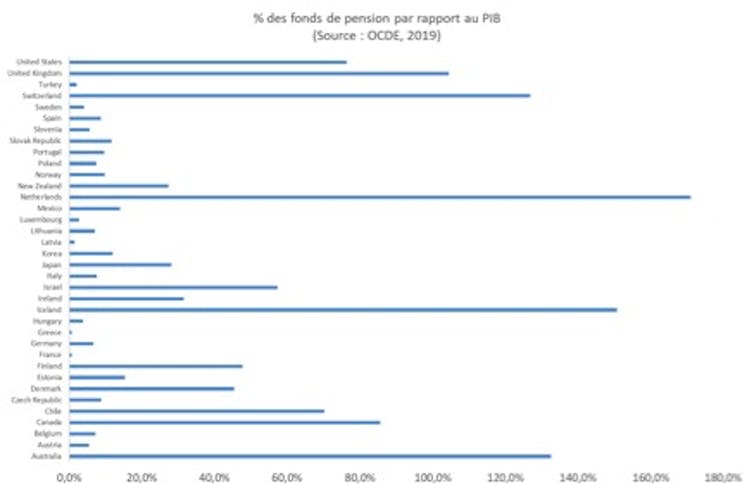

De nombreux pays, membres ou non de l’OCDE, possèdent des fonds de pension (voir graphique). Il est intéressant de constater que la présence des fonds de pension dans l’économie n’est pas l’apanage des pays anglo-saxons et que certains pays européens comme les Pays-Bas ou la Suisse se caractérisent par un poids très important des fonds de pension par rapport au PIB.

Tous ces pays ont-ils systématiquement tort ou les fonds de pension sont-ils vraiment un atout pour l’économie et les marchés financiers domestiques ? La recherche académique a étudié le sujet de manière extensive et les résultats sont plutôt concluants. Ainsi, une étude de 2003 démontre par exemple l’impact positif des institutions d’épargne, telles que les fonds de pension et les compagnies d’assurance, sur les marchés financiers domestiques d’un ensemble de pays développés et en voie de développement.

Les auteurs concluent que la présence d’une épargne institutionnelle conduit à en effet à augmenter la dynamique des marchés financiers, et à accroître ainsi le volume des marchés d’actions et des marchés obligataires. Le financement de l’économie au sens large en est ainsi facilité, puisque tel est, finalement, le rôle des marchés financiers : permettre l’allocation optimale des ressources financières.

Il n’est pas peut-être pas anodin, d’ailleurs, que l’Union européenne ait annoncé en juillet 2019 le lancement en 2021 du Pan-European Pension Plan, un produit financier individuel non obligatoire qui permettra aux Européens d’épargner pour leur retraite…