En 2021, le déficit public et la dette publique de la France, au sens de Maastricht, s’élevaient à respectivement 6,4 % et 112,5 % du PIB. C’est dans ce contexte déjà tendu que l’inflation fait son retour : une bonne ou une mauvaise nouvelle pour les finances publiques ? L’inflation affecte mécaniquement le solde budgétaire en modifiant les assiettes des impôts et du fait de l’indexation sur la hausse des prix des prestations sociales ou d’autres dépenses publiques. À cela s’ajoutent les mesures de soutien au pouvoir d’achat ainsi que les conséquences sur la charge de la dette de la politique monétaire.

Pour mesurer la réaction du solde budgétaire à une hausse de l’inflation, il est nécessaire de connaître la valeur des élasticités des recettes et des dépenses publiques à l’inflation, c’est-à-dire la variation mécanique des recettes et des dépenses que la hausse des prix produit. Ces effets mécaniques concernent les variations des recettes fiscales et sociales dues au changement d’assiettes des impôts et la variation des dépenses publiques consécutives à l’application du mécanisme d’indexation sur l’inflation de certaines dépenses.

Selon les estimations de l’OFCE, lors de la première année, une augmentation de l’inflation d’un point de pourcentage aurait un effet positif sur le solde budgétaire tandis qu’il se dégraderait l’année suivante. En effet, une hausse de l’inflation d’un point augmente les douze premiers mois les recettes publiques de 0,37 % tandis que les dépenses publiques s’accroissent de 0,30 %. Pour la deuxième année, l’élasticité des recettes à l’inflation s’élève à 0,41 % alors qu’elle s’établit à 0,67 % pour les dépenses.

Chute de la consommation

L’effet de l’inflation sur les finances publiques s’exerce par le biais de plusieurs mécanismes. Afin de les éclaircir, considérons ce qu’il en est pour les trois principales sources de recettes fiscales brutes en France en 2021 définies par l’Insee : la taxe sur la valeur ajoutée (38,1 %), l’impôt sur le revenu des personnes physiques (23,7 %) et les impôts sur les sociétés (16 %).

La hausse de l’inflation affecte les recettes fiscales de TVA par l’intermédiaire de deux effets antagonistes. L’inflation élargit tout d’abord l’assiette de cette taxe car les prix à la consommation augmentent ce qui, à taux de TVA et à consommation inchangés, accroît mécaniquement les recettes fiscales de l’État pour l’année en cours. Mais l’inflation se traduit également par un effet récessif car elle diminue le pouvoir d’achat des ménages, ce qui fait chuter leur consommation réduisant ainsi les recettes fiscales de cet impôt.

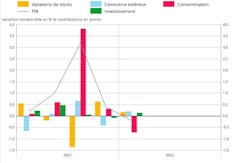

Selon l’Insee, au cours du premier trimestre de l’année 2022, le pouvoir d’achat du revenu disponible brut des ménages par unité de consommation a diminué de 1,9 % et la consommation des ménages s’est contractée de 1,5 %. L’effet global de l’inflation sur les recettes fiscales de TVA dépend donc de l’importance relative de ces deux effets.

Les recettes fiscales issues de l’impôt sur le revenu des personnes physiques (IRPP) au titre de l’année 2022 seront également affectées par la dynamique de l’inflation par l’intermédiaire de deux facteurs : l’évolution du revenu net imposable des ménages et le niveau de revalorisation du barème de l’IRPP, constitué de cinq tranches marginales d’imposition chacune possédant une borne inférieure et supérieure à l’intérieur desquelles s’appliquent un taux d’imposition. La revalorisation du barème de l’IRPP affecte de manière uniforme la valeur de ces bornes. Par exemple, à la suite d’une revalorisation de 5 % du barème de l’IRPP, les bornes inférieures et supérieures voient chacune leurs valeurs augmentées de 5 %.

Salaires à la hausse

Si les ménages parviennent à obtenir des hausses de salaire à la suite de la hausse de l’inflation, leur revenu net imposable croît. À barème de l’IRPP inchangé, le montant des recettes fiscales collectées augmente du fait de l’élargissement de l’assiette de cet impôt. A contrario, si le revenu net imposable des ménages ne varie pas mais que le barème de l’IRPP est revalorisé, on assistera à une diminution des recettes fiscales de l’IRPP car ce nouveau barème taxera une part plus faible du revenu des ménages.

Ainsi, l’effet de l’inflation sur les recettes de l’IRPP dépend de l’importance relative de ces deux dynamiques. Avec une hausse moyenne de salaire autour de 3 % lors des négociations de salaire par branche au premier trimestre 2022, on pourrait s’attendre à un accroissement des recettes fiscales de l’IRPP, mais cela dépendra du niveau de revalorisation du barème de l’IRPP que le gouvernement décidera. Pour le moment, il semblerait qu’il envisage de le revaloriser du niveau de l’inflation. Dans ce cas, le changement de l’assiette fiscale de cet impôt serait limité et par conséquent l’effet sur les recettes fiscales au titre de l’année 2022 serait neutre.

L’accélération de l’inflation trouve essentiellement sa source dans le renchérissement de l’énergie qui augmente significativement les coûts de production des entreprises. Face à cette augmentation, les entreprises peuvent décider d’augmenter leurs prix de vente afin de maintenir leurs taux de marge. Dans ses projections macroéconomiques de juin 2022, la Banque de France estime que ce choc sur le prix des matières premières, ainsi que l’augmentation du prix des intrants (bois et matériaux de construction, plastique, oléagineux et céréales, par exemple), va dégrader le taux de marge des sociétés non financières pour l’année 2022. Cette dégradation pourrait jouer négativement sur les recettes fiscales issues de l’impôt sur les sociétés pour 2023.

Les prestations sociales revalorisées

Les dépenses publiques sont également affectées par l’inflation via l’indexation sur l’inflation des prestations sociales. Du fait de la très forte inflation observée en ce début d’année 2022, la revalorisation des prestations sociales, qui se fait habituellement à date fixe au 1er avril de chaque année (de 1,8 % en 2022), se fera par anticipation pour l’année 2023 avec une revalorisation rétroactive de 4 % au 1ᵉʳ juillet 2022 prévue dans la loi pouvoir d’achat du gouvernement.

Alors que l’effet de l’inflation sur les dépenses publiques intervient habituellement avec un décalage, cette revalorisation anticipée des prestations sociales devrait contribuer à la dégradation du solde budgétaire de cette année. Cette revalorisation anticipée complique donc l’utilisation des élasticités car leur calcul se fonde sur les modalités prévues par la loi. Par ailleurs, si l’effet récessif de l’inflation est élevé, le taux de chômage pourrait augmenter dégradant le solde budgétaire à cause de la hausse des dépenses sociales (indemnités chômage par exemple) et de la chute des recettes publiques consécutives à la baisse du revenu des ménages. En d’autres termes, l’activation des stabilisateurs automatiques contribuerait au creusement du déficit budgétaire.

[Près de 70 000 lecteurs font confiance à la newsletter de The Conversation pour mieux comprendre les grands enjeux du monde. Abonnez-vous aujourd’hui.]

À ces effets mécaniques de l’inflation sur le solde budgétaire, s’ajoutent ceux que l’application des élasticités ne permet pas de considérer. Comme le précise l’Observatoire français des conjonctures économiques (OFCE), l’évolution de la charge de la dette concomitante au resserrement de la politique monétaire et la réponse gouvernementale à l’accélération de l’inflation ne sont pas prises en compte.

Soutien au pouvoir d’achat

Face aux poussées inflationnistes, le gouvernement a en effet mis en place des mesures discrétionnaires de soutien au pouvoir d’achat des ménages. Ces mesures ont un coût total estimé qui s’élève à plus de 25 milliards d’euros pour le moment. Bien que contribuant à une dégradation du solde budgétaire, ces mesures soutiennent également les recettes fiscales en limitant l’érosion du pouvoir d’achat des ménages.

À cela s’ajoutent des mesures avec un effet plus persistent sur le solde budgétaire comme la revalorisation des pensions de retraite de 4 % dont le coût estimé s’élève à 5 milliards d’euros pour l’année 2022. Une revalorisation du point d’indice des fonctionnaires, qui permet de calculer les traitements de base dans la fonction publique, qu’elle soit d’État, territoriale ou hospitalière, de 3,5 % a également été annoncée par le ministre de la Transformation et de la Fonction publiques, dont le coût s’élèvera à 7,5 milliards d’euros par an.

La charge de la dette s’alourdit

Le resserrement de la politique monétaire de la Banque centrale européenne (BCE) va renchérir le refinancement de la dette française. La hausse des taux des obligations assimilables du Trésor (OAT) va dépendre du degré de transmission du taux directeur au taux souverain français. L’effet de ce resserrement de la politique monétaire sur la charge de la dette devrait être plus diffus que lors des précédentes hausses de taux. En effet, l’État français a allongé la maturité moyenne de son stock d’OAT françaises, rendant son besoin de refinancement moins régulier de telle sorte que le coût total du service de la dette n’augmente que graduellement à la suite d’une augmentation des taux directeurs.

Read more: Fed et BCE : deux rythmes mais une même stratégie contre l’inflation

Ainsi, bien que la hausse des taux sur les OAT à 10 ans a déjà été amorcée, passant de 0,31 % au 3 janvier 2022 à 2,17 % au 28 juin 2022, cet effet ne devrait donc se transmettre que progressivement car seulement 15 % de l’encours de la dette française est renégocié chaque année. Une hausse immédiate de 1 % des taux nominaux des OAT augmentera la charge d’intérêts de la dette de 15 milliards d’euros au bout de 5 ans. Afin de se financer, l’État émet également des OAT indexées sur l’inflation (OATi). Les poussées inflationnistes viennent donc augmenter la charge de la dette liée à ces obligations car les coupons versés par l’État aux détenteurs d’OAT augmentent.

Pour résumer, la résurgence d’une forte inflation, que l’on n’avait plus connue depuis novembre 1985, a poussé le gouvernement à mettre en place une série de mesures pour soutenir le pouvoir d’achat des ménages qui vont peser sur les dépenses publiques. La revalorisation anticipée des prestations sociales, la revalorisation des pensions de retraite, le dégel du point d’indice des fonctionnaires ainsi que la hausse de la charge de la dette alourdissent également les dépenses publiques.

Par ailleurs, les recettes fiscales issues de la TVA devraient s’accroître si l’effet récessif de l’inflation n’est pas trop fort. Dans le même temps, le surcroît de recettes consécutif à la hausse de l’inflation devrait plutôt être faible tandis que les recettes de l’impôt sur les sociétés non financières pâtiraient du sursaut inflationniste de l’économie française.

Il est donc difficile d’affirmer avec certitude si l’inflation est une bonne ou une mauvaise nouvelle pour les finances publiques françaises. Cependant, la conjonction de deux éléments pourrait augmenter la probabilité que l’inflation soit une mauvaise nouvelle : un resserrement très agressif de la politique monétaire et un fort ralentissement de l’activité économique.